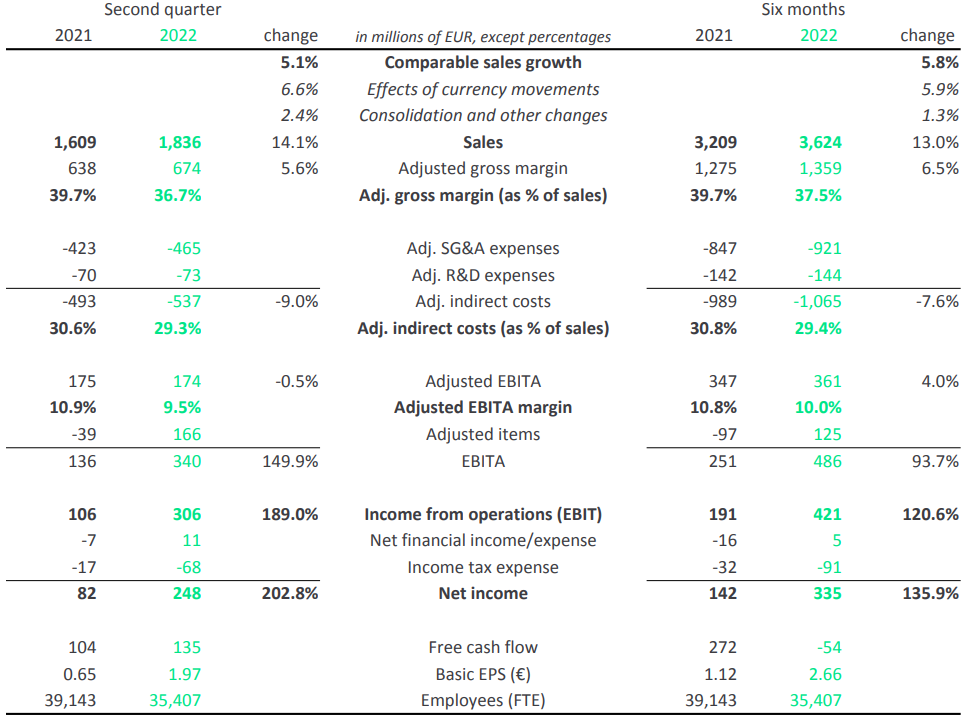

7月29日,昕诺飞公布了Q2及上半年财报。报告期内,销售额、净利润、息税前利润EBIT等数据相比去年同期皆有所提升,但毛利率及调整后息税摊销前利润率同比小幅下降。

第二季及上半年业绩概况

具体来看,昕诺飞Q2实现销售额18.36亿欧元(约合人民币126.55亿元),名义增长14.1%,可比销售增长5.1%,其中,基于LED的产品销售占比从去年同期的82%提高到今年的84%,LED渗透率进一步提升。

Q2净利润表现亮眼,达2.48亿欧元(约合人民币17.09亿元),相比去年同期的8200万欧元大幅增长了202.8%;调整后毛利为6.74亿欧元,同比增长5.6%,但毛利率小幅下降至36.7%;EBIT为3.06亿欧元,同比也显著增长了189%;调整后息税摊销前利润率则微幅下降至9.5%;自由现金流为1.35亿欧元,去年同期是1.04亿欧元。

累计上半年,昕诺飞实现销售额36.24亿欧元(约合人民币249.79亿元),名义增长13%,可比销售增长5.8%;净利润为3.35亿欧元(约合人民币23.09亿元),同比增长135.9%;调整后毛利为13.59亿欧元,同比增长6.5%;调整后毛利率微幅下降至为37.5%;EBIT为4.21亿欧元,同比增长120.6%;调整后息税摊销前利润率为10%。自由现金流为-5400万欧元,而去年同期是2.72亿欧元。

昕诺飞表示,尽管中国疫情封城措施、俄乌冲突、消费需求疲弱等不利因素对经营产生一些影响,但专业照明业务表现强劲,最终仍带动公司整体实现了积极稳健的增长,这也表明昕诺飞持续向智能互联照明领域转型的成效渐显。然而,受汇率变动及通货膨胀压力等因素的影响,毛利率和调整后的息税摊销前利润率有所下跌。

三大业务及区域市场业绩表现

按业务来看销售收入构成,数字解决方案、数字产品及传统产品三大业务在Q2延续了Q1的发展趋势,前两大板块销售收入仍保持增长,传统产品销售收入则依旧下滑。

数字解决方案业务Q2实现销售额10.42亿欧元,名义增长24.4%,可比销售增长11.6%;累计上半年销售额为20.22亿欧元,名义增长24%,可比销售增长14.1%,增长动能来自专业解决方案,此部分业务在大部分区域市场都有出色的表现。

数字产品业务Q2实现销售额5.98亿欧元,名义增长8%,可比销售增长2.6%;累计上半年销售额为11.98亿欧元,名义增长6.2%,可比销售增长1.4%。

报告期内,数字产品中LED电子产品需求强劲,但因消费需求疲软,消费者相关的互联照明产品销售额不理想。

传统产品业务Q2实现销售额1.93亿欧元,名义下降8%,可比销售增长率为-13.8%;累计上半年销售额为3.94亿欧元,名义下降10.5%,可比销售增长率为-14.5%。

昕诺飞指出,尽管Q2产品价格显著提高,但也不足以抵消能源成本骤升对公司的成本和需求造成的压力,叠加货币汇率的负面影响,传统产品业绩有所下滑。

从区域市场来看销售构成,欧美地区及全球其他地区在报告期内均有积极的表现。其中,销售额占比最大的美洲市场在Q2实现销售额7.47亿欧元,可比销售增长率和名义增长率分别是8%、20%;累计上半年销售额为14.5亿欧元,可比销售增长率和名义增长率分别是9.1%、19.7%。Q2、上半年增幅均为所有地区市场中最高水平。

昕诺飞表示,在美洲市场,Cooper Lighting业务贡献了稳健的销售收入。另值得一提的是,在北美地区,植物照明市场驱动力十足,也备受昕诺飞等LED照明大厂的关注。而昕诺飞已于5月完成对植物照明灯具厂Fluence的收购,上半年这笔交易已经开始对昕诺飞产生积极影响,下半年随着北美医用大麻需求的持续增长,Fluence的销售收入贡献值可望提升。

全年业绩展望

展望全年,基于专业照明业务的持续增长动能及稳健增长的订单,昕诺飞对全年可比销售增长保持原有的预期,即3-6%的增长。但由于外部环境仍面临挑战,公司下调了全年调整后的息税摊销前利润率,预计为11.0-11.4%。

此外,供应链中断、供应商交期延长等问题仍未缓解,也将对其自由现金流产生影响,因此,昕诺飞将自由现金流占销售额的比重调整为5%-7%。

目前,昕诺飞正在积极采取应对措施,预期下半年对利润率的不利影响有望缓解。昕诺飞表示,只要供应商交货期缩短,并且库存水平不再提高,公司的现金流能力将恢复正常,自由现金流占销售额的比重就有望恢复到8%以上的目标水平。

另外,虽然上半年由于疫情封城影响,昕诺飞在中国市场的经营情况受到冲击,但长远来看,昕诺飞仍看好并重视中国市场。就在7月28日,昕诺飞宣布在沪地区总部升级为跨国公司亚太区总部,全面提升管理和创新能级,在一定程度上意味着昕诺飞往后将更好地开拓相关市场的专业照明、消费照明等业务,并助力实现“双碳”目标。

|